상품은 돈이 있어야 살 수 있다. 이커머스 시장의 확장은 결제 능력의 성장과 함께 움직이는 셈이다. 그러나 그 의미가 꼭 현재 시점에서의 결제 능력을 의미하지 않는다. 미래에 통장에 찍힐 돈도 내 돈이라고 생각한다면 지금 물건을 사지 못할 이유는 없다.

구매자가 얼마나 상품을 지금 가지고 싶은지 욕심의 차이일 뿐, 적어도 기업 입장에서는 문제 될 이유는 없다. 다만 쉽고 편하게 구입할 수 있는 서비스를 만들어주기만 하면 된다.

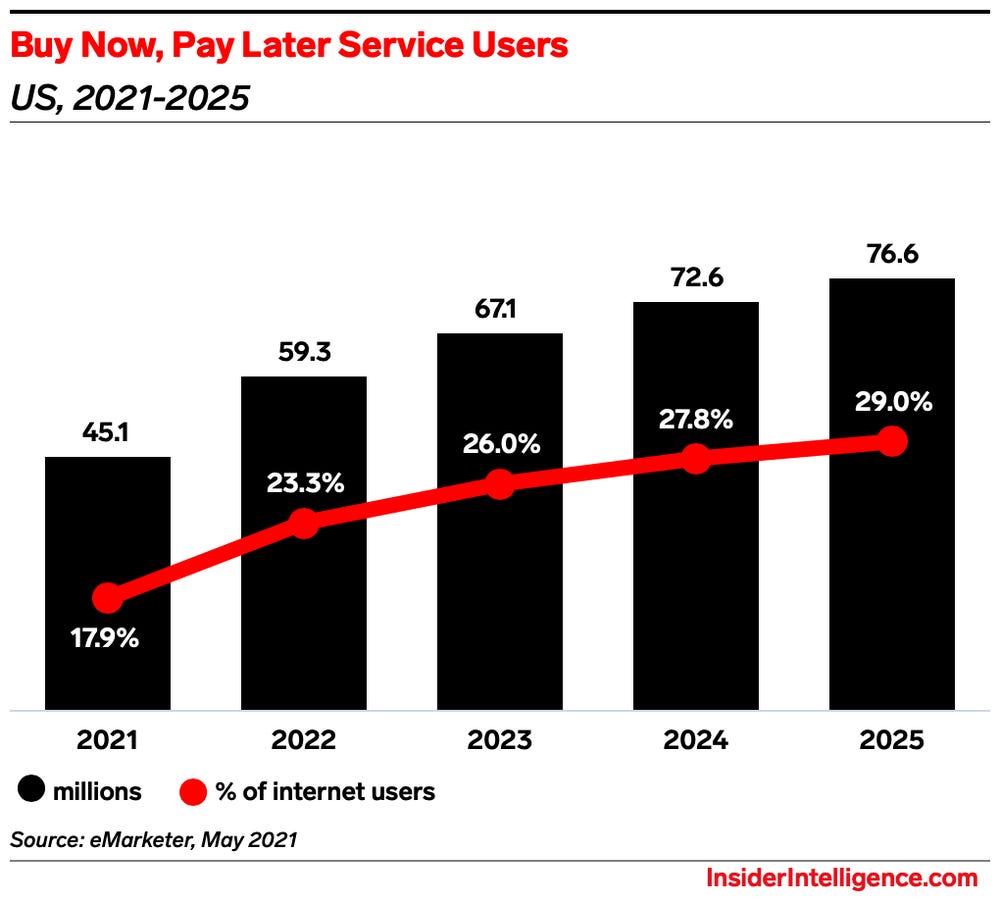

상품은 지금 사고 돈은 나중에 내는 서비스 'BNPL(Buy Now, Pay Later)' 비즈니스가 전 세계에 확산되고 있다.

BNPL 모델은 결제업체가 소비자 대신 상품 값을 먼저 지불하고, 소비자는 그 비용을 일정 기간 동안 결제업체에 분할 납부하는 방식이다. 신용카드의 할부 거래와 유사하지만, 지불 중개 기관이 금융권이 아니라 쇼핑 플랫폼과 같은 결제업체라는 것이 큰 차이점이다.

예를 들자면, 만약 소비자가 쿠팡을 통해 삼성TV를 구입한다면 소비자는 무통장입금 혹은 신용카드로 삼성에 바로 대금을 지불하는 것이 아니라 쿠팡과 거래하는 것이다. 쿠팡은 먼저 자신들이 TV 구매 금액 삼성에 지불하고, 소비자는 일정 기간 동안 쿠팡에 분할납부하게 된다.

무엇보다 BNPL 방식에 주목하는 소비자는 MZ세대다. 그들이 현재 시점에서의 구매력이 부족하고 신용도가 낮다. 미국의 경우, 일정 소득 이상이 되지 않거나 금융 거래 이력이 적으면 신용카드 발급 자체가 되지 않아 할부 거래를 할 수 없다.

미국의 신용평가사 페어 아이삭에 따르면 미국 성인 가운데 신용카드발급 받을 수 없는 이들은 약 5300만명에 달한다. 그렇기 때문에 신용도에 영향을 주지 않고, 수수료가 낮다는 점에서 BNPL 방식을 선호할 수 밖에 없는 것.

지난 8월 트위터 창업자 잭 도시가 운영하는 핀테크 기업 스퀘어(Square)는 호주의 BNPL 업체 애프터페이(Afterpay)를 인수했다. 애프터페이는 약 1620만명이 넘는 사용자를 보유하고 있으며, 이들에게 약 10만개 이상의 기업에 BNPL 서비스를 제공하고 있다.

또 스웨덴의 BNPL 업체인 클라르나(Klarna)의 사용자 수는 9000만명에 달한다. 영국, 미국, 호주 등 17개국에 진출해 있으며, 일일 거래 건수는 200만 건에 달한다.

이들 기업에서 처리된 구매 비용은 일반적으로 1000달러(약 118만원) 미만이며, 대부분의 BNPL 기업은 몇 달 동안 3~7개의 무이자 할부를 제공한다.

BNPL 서비스는 커머스 기업에게도 호재다. 더 많은 상품을 소비자에게 판매할 수 있는 방법이기 때문이다.

애프터페이에 따르면, BNPL를 통해 판매 기업의 매출은 평균 20%, 최대 40%까지 증가한다. 경쟁 기업인 어펌 역시 지난해 BNPL을 통해 전년 대비 평균 85% 늘었다고 전했다.

이 때문에 커머스 등 여러 산업군에 BNPL과 연계하고 있다. 아마존과 월마트는 어펌과 손을 잡았으며, 페이팔은 일본의 BNPL 기업인 페이디를 인수했다. 지난 15일에는 골드만삭스가 BNPL 서비스를 제공 중인 대부업 핀테크 업체인 그린스카이(GreenSky)를 인수했다. 그린스카이는 상품의 BNPL을 넘어 부동산 등 다양한 상품을 보유하고 있다.

그렇다면 BNPL 업체는 어떻게 수익을 낼 수 있을까? BNPL 서비스의 수익 모델은 크게 두 가지로, 상품 판매 업체 혹은 플랫폼에 구매 수수료를 부과하거나, 소비자에 대해 연체 수수료를 부과한다.

상품 업체에 대한 구매 수수료의 경우, 일단 매출을 확실히 높여준다는 점에서 크게 반대가 없다. 일단 BNPL 서비스 업체가 고객 상환의 위험을 감수하고 채무 불이행에 대한 책임을 떠맡고 또 즉시 구매 금액이 지불되기 때문에 상인들이 반기는 것이다. BNPL 기업은 일종의 전자상거래 허브나 디지털 쇼핑 센터 역할을 하는 셈이다.

수익의 대부분은 소매업자들에게 각 거래에 대한 수수료를 부과하는 데서 나온다. 영국의 금융행위감독청(FCA)는 'BNPL 제공업체의 실제 목표 고객은 소비자가 아니라 그들이 파트너로 하는 소매업체'라고 분석했다.

하지만 문제는 소비자에 대한 연체 수수료. BNPL 서비스는 소비자의 지불 능력에 대한 검증을 하지 않고 유사 대출을 제공한다. 애프터페이의 경우, 연체료에 대한 상한선을 두고 소비자가 그 금액을 지불하지 못할 때, 더 이상의 구매를 막는다.

BNPL 서비스가 대중화된 호주는 소비자의 연체 문제가 논란이 됐다. 호주 증권투자위원회(ASIC)에 따르면, 2018-2019년 고객 5명 중 1명이 결제 시기를 놓쳤다고 밝혔다. 이중 67%는 35세 미만이었다.

그럼에도 불구하고 BNPL 서비스 방식은 강력하다. BNPL 업체 클라르나의 마쉬 대표는 “우리는 자격을 평가하지 않았기 때문에 우리에게 지불하지 않는 고객이 있다면, 더 이상의 구매를 취소하면 될 뿐"이라고 말했다.

이러한 BNPL 서비스 시장의 성장은 새로운 구매 방식에 대한 등장을 보여주지만, 반대로 기존 금융권의 결제에 대한 하락세를 드러낸다.

영국 파이낸스에 따르면, 코로나 팬데믹이 본격적으로 시작한 2020년 초 이후 신용카드 부채는 꾸준히 감소했다. 외부 활동이 줄어들자, 기존 부채를 갚기로 결정했기 때문 그러나 이와는 대조적으로 같은 기간 애플 페이 등 디지털 서비스와 연결된 지출은 2021년 5월 기준 전년 대비 18% 증가했다.

이는 기존 금융의 수입원 감소로 이어지게 된다. 금융은 소비자가 신용카드를 사용할 때 붙는 거래 수수료로 돈을 벌기 때문에 BNPL과 같은 방식은 기존 금융권에 위협으로 다가온다. 이를 컨설팅 기업의 로얄파크 파트너스는 "신용카드의 느린 사망"이라고 분석했다.

게다가 BNPL로의 소비 방식 변화는 확장성까지 더해질 것으로 예상된다. 애프터페이는 최근 '애프터페이 머니'라는 앱을 출시해 급여를 예치하고 더 넓은 범위의 지불 방식으로 제공한다고 밝혔다. BNPL은 기존의 금융이 가졌던 돈의 흐름을 자신들의 방향으로 물꼬를 바꾸고 있다.

소셜댓글